日本の銀行、ゆうちょ、農林中金が第2のリーマンショックの犠牲に?

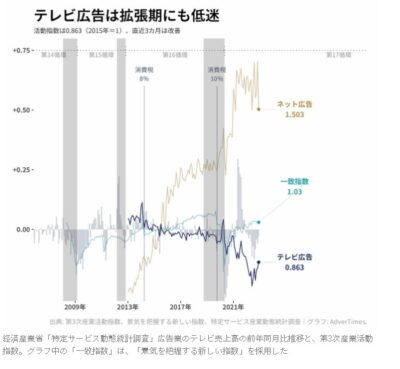

アメリカで過去最高の株価を更新する中で実体経済の成長は鈍化しており、金融市場のバブルが膨らんでいます。

ジャンク債と呼ばれる利子率は高いものの企業が倒産しはじめると大損するというリーマンショックの引き金となったサブプライムローンに似た商品であるレバレッジドローンに批判が集まる中で保有しているのはなぜか日本の銀行が中心という不思議な状況が起きています。

日本の銀行は大丈夫なのでしょうか?

ゆうちょ、農林中央金庫がヤバい理由

日銀は10月24日、金融システムの現状などをまとめた10月の「金融システムリポート(FSR)」を公表。リポートのなかで、邦銀の海外向け貸し出しや海外クレジット投資といった海外向け投融資の拡大や海外リスクを含んだ有価証券投資などに関する脆弱性について分析しました。

近年、日本の金融機関による格付けの低い非投資適格級企業向け融資「レバレッジド・ローン」引受額の伸びが米欧の金融機関に比べて高まっています。日銀のマイナス金利政策が背景にありますが、マイナス金利にすることで日本の市場に資金が回ることを日銀は期待していますが、銀行はなぜか日本人の預金でアメリカのジャンク債を買っています。

邦銀と海外金融機関との貸出先の重なり度合いが拡大しているほか、海外金融機関とのネットワークが緊密化するなかで海外発の金融ショックなど「海外金融循環の影響を受けやすくなっている点には留意する必要がある」と指摘しました。

リーマンショックのような金融バブル崩壊が日本から起こってもおかしくないということですね。

世界経済の影響を受けやすいジャンク債は利子が高いですが、危険性も高いわけです。

邦銀によるローン担保証券(CLO)の投資残高も一部先を中心に増加傾向にあり、足元で邦銀の海外クレジット投資全体の約20%を占めるほか、グローバルなCLO市場残高に対する割合も約15%と「相応の水準に達している」とした。もっとも、その99%が信用格付けがもっとも高いAAA格区分への投資となっているといいます。

ちなみに、サブプライムローンもAAA格付けなので大丈夫ですよと言いながら、ジャンク債を売っていました。

今回、リポートではCLOの裏付けとなる資産やAAA格区分への格付け変化による信用リスクや市場リスクについてシナリオを作成し、シミュレーション分析を実施。

シミュレーションによると、裏付け資産からの利息収入が利払いを上回る状態はいずれのシナリオでも維持されるとしながらも、経済や市場が急変したときに格下げなどの動向次第では「市場価格下落などのリスクに留意が必要である」との認識を示しています。

18年3月末以降、保有残高が急増したのは農林中金とゆうちょ銀。

農林中金は米国を含めたCLO保有残高が、18年12月末時点で6兆8000億円。3カ月に1兆円のペースで増え、同年3月末比1.8倍となっています。

ゆうちょ銀は、18年12月末の米CLOの保有残高が1兆円で、同年3月末の2倍になった。

世界中が危険性を認識し始めたCLOをここへきて急激に買っているのはアホなのかアメリカの圧力なのか分かりません。

小泉純一郎総理大臣時代の郵政民営化はアメリカの金融機関がゆうちょを狙っているから行った政策と一部で言われていましたが、現実になりつつありますね。

すでに今でも郵便局の窓口ではアメリカの保険会社の勧誘をしていて不正販売も問題になっています。

農林中金は、国際分散投資を基本方針に「全体としてリスクバランスのとれた健全性と収益性の高いポートフォリオを構築することが目標」と回答。「債券、株式、クレジット資産の主要アセットクラスから得られる収益とリスクを、リスク管理部門による適切なけん制を効かせながら、アセットクラス間の相関なども考慮のうえ資本の範囲内でコントロール」しているといいますが・・・。

最悪の金融危機が起こり、日本が超ヤバい裏話【預金封鎖は?】農林中金とゆうちょ、レバレッジドローンとCLOとハイイールド債 https://t.co/hfJa8Sho1o

— 日浦健ナオコⅡ世123!4! ヨロシクだーYOUTUBER遊撃応援07小隊3番隊長若頭補佐研究生 (@UxIUZDtX0YndjfV) January 9, 2020

financial solutionによると

国際決済銀行(BIS)が9月に公表した四半期報告書の中でも、米景気が後退期に入れば、レバレッジド・ローンの借り手である企業のデフォルト(債務不履行)増加などで、投資家は損失を被ることになる、と指摘しています。

実は、日本の銀行は、この米国でのレバレッジド・ローンに非常に大きなエクスポージャー(影響力)を持っています。ブルームバーグが報じたところでは、UBSグループは、最上級のトリプルA格のCLOに近年流入した資金の約3分の1は、日本の銀行によるものと試算しているという。米国債券市場でイールドカーブのフラット化が進み、日本の銀行が米国債投資で得られる利鞘が縮小する中、同じ格付けで国債よりも高い利回りのレバレッジド・ローンの相対的な魅力が高まったことが背景にあるのでしょう。

こうした日本の銀行の積極的な投資姿勢は、当面は、不安定なレバレッジド・ローン市場を支える役割を果たすことになるのかもしれません。しかし、米国経済が大きく崩れる局面では、レバレッジド・ローン市場の本格調整も避けがたくなり、その際には、日本の銀行の財務の悪化に跳ね返ってくると指摘されています。

ちなみに、みずほや三菱UFJなどのメガバンクは全体半分近くの株式が外資系でモルガンスタンレーやゴールドマンサックスなどの名前が並びます。

本来、銀行は預金を集めて企業や住宅ローンに貸し付けするのが仕事のはずですが、日本の銀行は海外のギャンブルに興じています。

利益が出ないのであれば、社員を減らすのがまともな経営だと思いますが、預金でギャンブルに出ています。

あとでしっぺ返しを食らわなければ良いですね。

僕は小泉政権から自民党が大嫌いになったのですが

その最たるものが郵政民営化です

これは地方切り捨てである以上に日本国民の金融資産の外資への売り渡しです

郵便局に銀行業務をさせる必要はありません

必要なのは送金など窓口業務だけです

郵便局に融資や預金の運用をさせたい人がいますか?— ESPRIMO侍@ 江戸回帰派 (@ESPRIMO7) January 8, 2020

ネットの声

ハイイールド債

別名は沢山あり業界では

ジャンク債,レバレッジドローン、CLO、仕組債、投資信託、トリプルA

名前は変わっているが根っこは同じ

知識のない人からお金を巻き上げる詐欺商品

貸した側を分からなくし、

ハイリスクにもかかわらず信用AAAランクとして売りつけ

それを知らずに買ってしまったことが世界中で起きている

ハイイールド債

=ジャンク債 屑みたいな債権

JAバンク(農林中金)

日本一ジャンク債を買っている

金利は高いがいつ吹っ飛んでもおかしくない

コメントを送信